Chance zur Erzielung von Überrenditen durch faktorbasiertes Investment

Faktorbasiertes Investieren (Factor Investing. Engl. Anm.) hat in den vergangenen Jahren an Popularität gewonnen. Diese Anlagestrategie ermöglicht es Anleger:innen, systematische Überrenditen gegenüber der allgemeinen Marktentwicklung zu erzielen. Doch was genau versteht man unter Factor Investing und welche Aspekte spielen dabei eine Rolle?

Wissenschaftliche Grundlagen des faktorbasierten Investments

Faktorbasiertes Investieren ist eine Anlagestrategie, die darauf abzielt, langfristig überdurchschnittliche Renditen zu erzielen, indem man gezielt bestimmte Eigenschaften von Aktien selektiert, die deren erwartete Rendite wissenschaftlich belegt beeinflussen. Die Idee des Factor Investing basiert also darauf, dass verschiedene Faktoren systematische Risikoprämien bieten, die von den Märkten nicht vollständig eingepreist werden und daher genutzt werden können, um Überrenditen zu erzielen.

Die Idee des faktorbasierten Investments fußt auf jahrzehntelanger Finanzmarktforschung. Die ersten Ansätze gehen auf die Arbeit von Harry Markowitz in den 1950er Jahren zurück, der das Konzept der Portfoliooptimierung entwickelte und zeigte, dass das Risiko eines Portfolios durch Diversifikation verringert werden kann. In den 1960er Jahren baute William Sharpe auf dieser Arbeit auf und entwickelte das Capital Asset Pricing Model (CAPM), dass die Beziehung zwischen Risiko und erwarteter Rendite beschreibt und den Marktfaktor als Haupttreiber der Rendite identifiziert.

In den 1990er Jahren erweiterten Eugene Fama und Kenneth French das CAPM um weitere renditebestimmende Faktoren. Ihr Dreifaktorenmodell integrierte neben dem Marktfaktor auch den Size-Faktor (Unternehmen mit geringer Marktkapitalisierung) und den Value-Faktor (Unternehmen mit niedrigem Kurs-Gewinn-Verhältnis) als renditebestimmende Komponenten. Später wurden weitere zusätzliche Faktoren identifiziert.

Welche Faktoren gibt es?

Grundsätzlich gibt es keine feste bzw. abgeschlossene Anzahl an Faktoren. In den vergangenen Jahrzehnten hat die Finanzwissenschaft eine Vielzahl an Charakteristika untersucht, die helfen sollen, das langfristige Risiko- und Ertragsprofil von Aktien zu erklären. In der jüngsten Forschung wurden bereits nicht-traditionelle Faktoren analysiert, wie beispielsweise die Anzahl der „Google“-Treffer einer Aktie oder die Menge an Erwähnungen in den Medien. Der klassische, in der Wissenschaft und Finanzbranche am weitesten verbreitete Meinung, setzt sich jedoch aus folgenden Faktoren zusammen:

1. Marktfaktor (market)

Dies ist der ursprüngliche Faktor aus dem Capital Asset Pricing Model (CAPM), das die allgemeine Marktrendite darstellt. Investitionen in den gesamten Markt bieten als allgemeine Risikoprämie eine Basisrendite, die durch andere Faktoren ergänzt werden können.

2. Size-Faktor (small vs. large)

Dieser Faktor besagt, dass Aktien von kleineren Unternehmen tendenziell höhere Renditen erzielen als Aktien von großen Unternehmen. Dies wird oft durch höhere Wachstumschancen und geringere Analystenabdeckung begründet.

3. Value-Faktor (value vs. growth)

Der Value-Faktor ist einer der ältesten Faktoren, zu deren Verfechtern etwa Benjamin Graham oder Warren Buffet zählen. Der Value-Faktor basiert auf der Beobachtung, dass Aktien mit niedrigen Bewertungskennzahlen (z.B. niedriges Kurs-Buchwert-Verhältnis) langfristig bessere Renditen erzielen als Wachstumsaktien mit hohen Bewertungskennzahlen.

4. Momentum-Faktor

Der Momentum-Faktor zielt darauf ab, dass Aktien, die in der Vergangenheit gut performt haben, tendenziell weiterhin gut performen. Dies kann unter anderem mit der Marktträgheit und dem „Herdenverhalten“ (Herding Behavior, Anm.) der Anleger:innen erklärt werden.

5. Quality-Faktor

Dieser Faktor identifiziert Unternehmen mit soliden Bilanzen, stabilen Erträgen und hoher Profitabilität. Solche Unternehmen neigen dazu, weniger volatil zu sein und langfristig bessere Renditen zu liefern.

6. Low-Volatility-Faktor

Der Low-Volatility-Faktor geht davon aus, dass Aktien mit geringerer Volatilität langfristig höhere risikobereinigte Renditen bieten sollen.

Die Überrendite durch faktorbasiertes Investieren und deren Begründung

Bei allen wertpapierbezogenen Performancedarstellungen gilt der Grundsatz, dass die Vergangenheitswerte kein verlässlicher Indikator für die künftige Wertentwicklung sind. Die in der Grafik dargestellten Faktoren mögen sich zwar thematisch unterscheiden, doch verbindet sie die Tatsache, dass sie in der Vergangenheit eine höhere Rendite als der breite Markt erbracht haben:

Quelle: A-Guide-to-Factor-Investing.pdf (nepc.com)

Sämtliche in der Grafik dargestellten Faktoren liefern über einen langfristigen Zeitraum von 25 Jahren eine Outperformance gegenüber dem Gesamtmarkt (Gesamtmarkt dargestellt durch den MSCI All Country World Index als strichlierte Linie). Kurzfristig weisen diese Faktoren jedoch eine erhebliche Schwankungsbreite auf, einschließlich Perioden mit unterdurchschnittlicher Wertentwicklung. Aus der Grafik geht auch hervor, dass jeder der Faktorindizes mindestens zwei bis drei Jahre hintereinander eine Underperformance aufwies. So gingen beispielsweise die Faktoren Quality im Zeitraum 2003 bis 2007, Low Volatility von 2009 bis 2011 und Momentum von 2021 bis 2023 gegenüber dem Gesamtmarkt zurück. Einige Faktoren haben in der Vergangenheit sogar noch längere Zeiträume der Underperformance durchlaufen, wie etwa die Faktoren Size und Value seit der Finanzkrise 2008. Einen kontinuierlicheren Aufwärtstrend weisen hingegen insbesondere die Faktoren Quality und Momentum auf, insbesondere nach der Finanzkrise des Jahres 2008.

Da sich somit die Outperformance des Factor Investings erst über einen längeren Anlagehorizont einstellt, werden in der Regel nur Langfristanleger:innen mit dieser belohnt. Anleger:innen mit kürzeren Zeithorizonten sind hingegen meist nicht in der Lage, von dem vollen Zyklus zu profitieren, der für faktorbasiertes Investieren erforderlich ist. Genau darin kann gleichzeitig auch einer der Gründe für die Existenz der systematischen, langfristigen Outperformance des Factor Investings gesehen werden. Wissenschaftliche Studien belegen, dass die meisten Marktteilnehmer:innen einen kurzen Anlagehorizont haben, daher kommen die Überrenditen des faktorbasierten Investierens überwiegend langfristigen Investor:innen zugute, da diese Vorteile noch nicht vollständig durch die Mehrheit der Anleger:innen aufgebraucht wurden.

Weitere Gründe für die langfristige Outperformance der einzelnen Faktoren können unter anderem auf folgende Aspekte zurückgeführt werden:

- Risikoprämien

Faktoren wie Size und Value sollen höhere Renditen als Ausgleich für die höheren Risiken bieten, die mit diesen Anlagen verbunden sind. Kleinere Unternehmen und unterbewertete Aktien sind oftmals volatiler und riskanter, was durch höhere erwartete Renditen kompensiert werden soll.

- Verhaltensanomalien

Faktoren wie Momentum und Low Volatility versuchen, Verhaltensanomalien der Investor:innen zu nutzen, da sie dazu neigen, in Trends zu investieren und wenig schwankungsanfällige Aktien zu bevorzugen.

- Marktineffizienzen

Der Quality- sowie der Value-Faktor zielen auf Marktineffizienzen ab, indem Unternehmen mit starken Fundamentaldaten und günstiger Bewertung identifiziert werden, die von anderen Investor:innen möglicherweise übersehen werden.

Praktische Anwendung von faktorbasiertem Investieren am Beispiel des Quality-Faktors

In der Vermögensverwaltung eröffnet das faktorbasierte Investieren einen Mittelweg zwischen aktivem und passivem Investment. Während Anleger:innen mit passiven, kapitalgewichteten Indexfonds die allgemeine Marktentwicklung auf einfache und kostengünstige Weise abbilden können, bieten aktive Fonds potenziell höhere Renditen als rein passive Investments, allerdings auf Kosten einer größeren Komplexität und höherer Gebühren. Factor Investing liegt zwischen passivem und aktivem Investieren und ermöglicht es den Anleger:innen, spezifische Renditetreiber anzustreben. Diese Strategien verwenden dabei eine transparente, systematische, regelbasierte Methode zu relativ geringen Kosten.

Mit dem Faktor Quality soll beispielsweise eine Überschussrendite durch das Investment in Qualitätsunternehmen erzielt werden, die ein beständiges Geschäftsmodell durch einen nachhaltigen Wettbewerbsvorteil sowie geringe Verschuldung und stabile Gewinne aufweisen. Solche Qualitätsaktien gelten als defensiv und sollen in schwierigen Börsenzeiten weniger Kursrückgänge als der Gesamtmarkt aufweisen. Zur Identifizierung solcher Qualitätsunternehmen wird der gesamte Aktienmarkt durchforstet und es erfolgt eine systematische Filterung anhand etwa folgender vordefinierter Kriterien:

- Hohe Rentabilität

Unternehmen mit hohen Gewinnmargen und hoher Kapitalrendite (Return on Equity, ROE) werden oft als qualitativ hochwertig angesehen, da sie in der Lage sind, ihre Investitionen effizient in Gewinne umzuwandeln.

- Stabiles Gewinnwachstum

Ein stetiges und vorhersehbares Gewinnwachstum zeigt die Stabilität und Zuverlässigkeit eines Unternehmens, womit oft eine geringere Anfälligkeit in wirtschaftlichen Schwächephasen einhergeht.

- Geringe Verschuldung

Unternehmen mit niedriger Verschuldung erscheinen finanziell stabiler und weniger riskant, da sie meist besser in der Lage sind, wirtschaftliche Krisen zu überstehen.

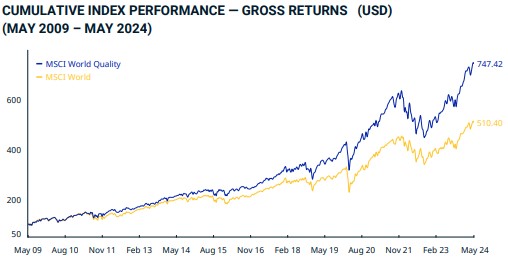

Ein derartiges systematisches, faktorbasiertes Investment mit Fokus auf qualitativ hochwertige Unternehmen konnte in den letzten 15 Jahren eine kumulierte Überrendite in Höhe des ca. 1,5-fachen der Entwicklung des weltweiten, breiten Aktienmarktes erzielen:

Quelle: MSCI World Quality Index

Es handelt sich bei den angegebenen Werten um Vergangenheitswerte. Zukünftige Entwicklungen können davon nicht abgeleitet werden.

Die Rendite kann in Folge von Währungsschwankungen steigen oder fallen.

Fazit

Faktorbasiertes Investieren bietet eine wissenschaftlich fundierte Methode zur Erzielung einer Überrendite gegenüber dem allgemeinen, breiten Aktienmarkt durch die Nutzung systematischer Faktoren. Durch die Auswahl eines geeigneten Faktors wie etwa dem dargestellten Quality Faktor mit Fokus auf solide Qualitätsunternehmen können Investor:innen potenziell höhere Renditen bei gleichzeitiger Risikodiversifikation erzielen. Dennoch sollten Anleger:innen die damit verbundenen Risiken und praktischen Herausforderungen im Blick behalten. Mit einer sorgfältigen Planung und einem fundierten Verständnis der zugrunde liegenden Prinzipien kann ein faktorbasiertes Investment jedoch eine wertvolle Ergänzung zu traditionellen Anlagestrategien bilden.

Veranlagungen in Finanzinstrumente bergen neben Chancen auch Risiken und können mit erheblichen Verlusten verbunden sein.

Bitte beachten Sie insbesondere das mit Aktien verbundene Kurs-, Bonitäts- und Liquiditätsrisiko, die in unserem Risikohinweis Aktien näher beschrieben werden.

Quellen:

Foundations of Factor Investing (msci.com)

research-the-story-of-factor-based-investing.pdf (spglobal.com)

A-Guide-to-Factor-Investing.pdf (nepc.com)

MARKETINGMITTEILUNG: Die vorliegenden Informationen dienen lediglich der unverbindlichen Information von Kunden. Diese Marketingmitteilung stellt weder eine Anlageberatung noch eine Empfehlung zum Kauf oder Verkauf von Wertpapieren dar. Sie berücksichtigt nicht die persönlichen Merkmale des Kunden und kann eine individuelle Beratung und Risikoaufklärung durch einen Berater nicht ersetzen. Es handelt sich weder um ein Angebot oder eine Aufforderung zur Angebotsstellung zum Kauf oder Verkauf der hier erwähnten Aktien noch um ein öffentliches Angebot im Sinne der kapitalmarktrechtlichen Bestimmungen. Es handelt sich hierbei nicht um eine Finanzanalyse. Informationen zur Bankenabwicklung und Gläubigerbeteiligung („Bail-in“) betreffend europäische Bank- und Versicherungsaktien finden Sie unter www.oberbank.at/glaeubigerbeteiligung.

Die Angaben gemäß § 25 Mediengesetz finden Sie unter folgendem Link: https://www.oberbank.at/aktionarsstruktur

Dieser Artikel wurde im Juli 2024 erstellt.

Fotoquelle: Shutterstock

Fotoquelle: Ulli Engleder

Mag. Dr. Clemens Fath

Private Banking, Spallerhof-Bindermichl

Kontaktieren Sie uns!

Unsere Veranlagungs-Expert:innen stehen Ihnen sehr gerne als kompetente Partner:innen zur Verfügung!