Aktienmarktzyklus vs. Konjunkturzyklus

Welche Branchen wann besonders interessant sind. Phasen verstehen und davon profitieren lernen

Der Konjunkturzyklus spiegelt die Wirtschaftsaktivität eines Landes wider, während der Aktienmarktzyklus die Bewegungen an den Börsen abbildet. Obwohl die beiden Zyklen miteinander verbunden sind, laufen sie nicht immer synchron. Der Aktienmarkt kann beispielsweise aufgrund von Erwartungen über zukünftige wirtschaftliche Entwicklungen vorauseilen aber auch hinterherhinken.

Während beide Zyklen durch externe Schocks (z. B. politische Ereignisse) beeinflusst werden, reagiert der Aktienmarkt oft schneller auf solche Einflüsse als die gesamtwirtschaftliche Lage. Daher kann der Aktienmarkt als ein vorlaufender Indikator für den Konjunkturzyklus dienen, denn Investor:innen lassen ihre Erwartungen über die zukünftige wirtschaftliche Entwicklung in ihre Kauf- und Verkaufsentscheidungen einfließen.

Der Konjunkturzyklus

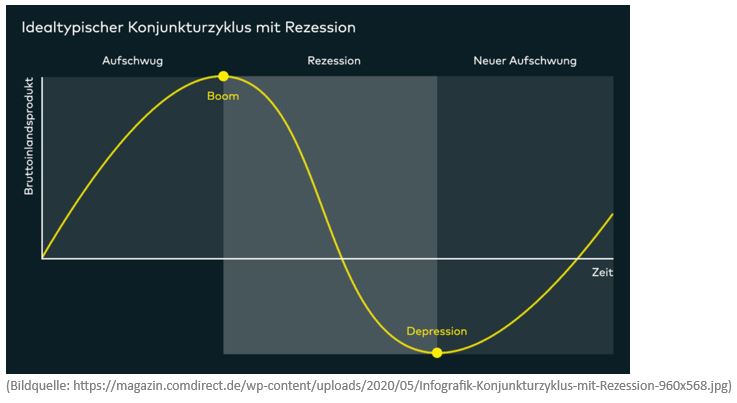

Der Konjunkturzyklus besteht laut Lehrbuch aus vier Hauptphasen, die meist wellenförmig ablaufen:

- Aufschwung (Expansion)

- Hochkonjunktur (Boom)

- Abschwung (Rezession)

- Tiefphase (Depression)

Wie lange eine einzelne Phase andauert, lässt sich jedoch nicht vorhersagen. Wichtige Indikatoren der Konjunkturphasen sind beispielsweise das Bruttoinlandsprodukt, die Nachfrage nach Produkten und Dienstleistungen, die Arbeitslosigkeit, das Zinsniveau und das Preisniveau.

In der expansiven Phase lässt sich ein kontinuierlicher Anstieg des Bruttoinlandprodukts (BIP) verzeichnen, da die Wirtschaft wächst. Die Nachfrage nach Produkten und Dienstleistungen steigt ebenfalls, da sowohl Unternehmen als auch Verbraucher:innen eine höhere Bereitschaft haben, Geld auszugeben. Aufgrund der steigenden Nachfrage sind Unternehmen bereit, mehr Arbeitskräfte einzustellen, was mit einem Rückgang der Arbeitslosigkeit einhergeht. Das Zinsniveau ist in der Phase des Aufschwungs meist niedrig, um das Ausgabeverhalten nicht zu bremsen. Aufgrund der verstärkten Nachfrage kommt es nach und nach zu einem Anstieg der Preise.

Die Phase der Hochkonjunktur ist jene, wo das Wirtschaftswachstum seinen Höhepunkt erreicht hat. Außerdem befindet sich die Arbeitslosigkeit in der Regel auf einem niedrigen Niveau. Dies zeigt sich durch ein hohes BIP. Die Nachfrage ist in dieser Phase so hoch, dass es bereits zu Engpässen kommt. Übersteigt die Nachfrage das Angebot, kommt es hier bereits zu deutlichen Preissteigerungen. In der Boom-Phase greift die Zentralbank häufig auf das Zinsniveau ein und versucht durch das Anheben des Zinsniveaus die Wirtschaft „abzukühlen“.

Die rezessive Phase geht meist mit einem sinkenden BIP einher. Hier kommt es tendenziell zu einem Rückgang der Nachfrage und Unternehmen spüren den Rückgang bei der Auslastung der Produktion, mit überfüllten Lagern aber auch beim Rückgang des Umsatzes. Die Arbeitslosigkeit steigt und die Inflationsrate sinkt in dieser Phase. Um das Abrutschen in eine depressive Phase zu vermeiden, kann die Zentralbank hier das Zinsniveau weiter senken und damit einem weiteren Rückgang entgegenwirken.

In der Depressionsphase befindet sich das BIP schließlich auf einem Tiefstand. Charakteristisch für diese Phase ist eine stark reduzierte Nachfrage nach Produkten und Dienstleistungen. Verbraucher sind vorwiegend motiviert zu sparen und schieben unwichtige Ausgaben für bessere Zeiten auf. Die Arbeitslosigkeit ist hoch, da Unternehmen ihre geringen Auslastungen an die Mitarbeiterzahl angepasst haben. In dieser Phase sind Preissteigerungen sehr gering oder gar nicht mehr vorhanden. Auch das Zinsniveau ist niedrig.

Der Aktienmarktzyklus und die Stimmung am Markt

Im Gegensatz zum Konjunkturzyklus, der mehrere Phasen durchläuft, gliedert sich der Aktienmarktzyklus primär in zwei Hauptphasen Bullen- und Bärenmärkte, die über mehrere Jahre andauern und stark von der Stimmung der Anleger:innen beeinflusst werden können.

Das Marktverhalten an der Börse wird bildhaft durch Bullen und Bären veranschaulicht. Denn Bullen, die ihre Hörner nach oben stoßen, symbolisieren steigende Kurse und eine optimistische Haltung bei den Anleger:innen. Bären, die mit ihren Tatzen nach unten schlagen, repräsentieren wiederum fallende Kurse und eine pessimistische Haltung bei den Anleger:innen.

Zusätzlich zu den beiden Marktphasen existieren noch Phasen mit Seitwärtsbewegungen, die durch relativ konstante Kursentwicklungen ohne signifikante Schwankungen charakterisiert sind und Rallyes, bei denen ein kurzer, jedoch starker Anstieg der Börsenkurse verzeichnet wird. Innerhalb eines Bärenmarktes kann es zu einer Bärenmarktrallye kommen, bei der trotz generell fallender Kursentwicklung kurzfristig starke Kursanstiege zu beobachten sind. Als Korrekturphase, wird eine zeitlich begrenzte gegenläufige Kursbewegung bezeichnet. In dieser Phase können die Kurse um bis zu 20% fallen, nachdem sie zuvor deutlich gestiegen waren. Damit sollen überbewertete Aktienpreise wieder normalisiert werden. Eine Marktphase, in welcher die Kurse plötzlich und stark fallen wird als Crash bezeichnet.

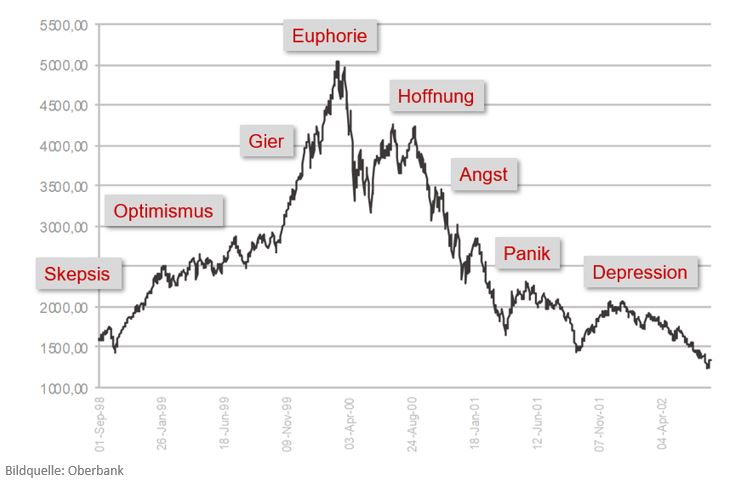

Die Stimmung der Anleger:innen spielt eine entscheidende Rolle bei der Entstehung der Marktphasen und dem Erkennen von Wendepunkten. Emotionen, die von Skepsis zu Optimismus, Gier und Euphorie in der Aufschwung Phase reichen, wechseln in der Abschwung Phase zu Hoffnung, Angst, Panik und schließlich Depression, wie die unten angeführte Grafik verdeutlicht.

Zusammenhang

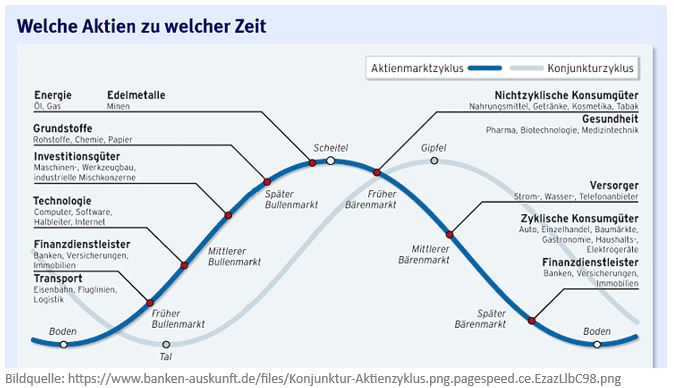

Im Laufe des Konjunkturzyklus verhalten sich verschiedene Branchen unterschiedlich gut oder schlecht, abhängig von der allgemeinen wirtschaftlichen Lage. Dies zeigt sich insbesondere während Bullen- und Bärenmärkten.

Im Bullenmarkt, der durch eine gute Wirtschaftslage und generell steigende Aktienkurse charakterisiert ist, zeichnen sich bestimmte Branchen durch hohe Nachfragen aus und gelten daher als besonders attraktiv. Transportunternehmen wie Eisenbahnen und Fluglinien profitieren beispielsweise von einem erhöhten Bedarf an Güter- und Personenbeförderungen. Finanzdienstleister, darunter Banken und Versicherungen, ziehen Vorteile aus einer Zunahme an Kreditvergaben für Investitionen und Immobilienkäufe. Technologieunternehmen sowie Produzenten von Investitionsgütern, wie Maschinen und Werkzeuge, verzeichnen durch Investitionen in neue Technologien und Ausrüstungen einen Anstieg der Nachfrage. Auch die Sektoren Grundstoffe und Energie erleben einen Aufschwung durch den gestiegenen Bedarf an Rohstoffen wie Öl und Gas.

In einem Bärenmarkt hingegen, wenn die Wirtschaft schwächelt und die Aktienkurse fallen, erweisen sich bestimmte Branchen als besonders widerstandsfähig. Zu diesen zählen die Produzenten von nichtzyklischen Konsumgütern, also täglichen Bedarfsgütern wie Lebensmittel und Getränke, die auch in wirtschaftlich schlechten Zeiten nachgefragt werden. Der Gesundheitssektor erweist sich ebenfalls stabil, da die Nachfrage nach medizinischen Leistungen weitgehend unabhängig von der Marktlage konstant bleibt. Versorgungsunternehmen, die Strom- und Wasserversorgung bereitstellen, erleiden ebenfalls selten große Einbußen.

Während zyklische Konsumgüter und Finanzdienstleistungen wie Automobilhersteller, Einzelhändler, Banken und Versicherungen in dieser Phase mit Herausforderungen konfrontiert sind, können sich für langfristig orientierte Investoren gerade hier Chancen eröffnen. Märkte neigen manchmal dazu, auf schlechte Nachrichten überzureagieren, was zu einer Unterbewertung führen kann. Diese Phasen bieten die Möglichkeit, qualitativ hochwertige Aktien zu einem reduzierten Preis zu erwerben.

Obwohl die Theorie schlüssig ist, weicht die Realität oft von diesen Annahmen ab.

Autorin: Jennifer Wiesinger, BSc, Oberbank Private Banking

Quellen:

Konjunkturphasen: Definition, Erklärung & Merkmale (karrierebibel.de)

Aktienmarktzyklus - Konjunktur (banken-auskunft.de)

Bärenmarkt: Was das ist und wie Sie richtig anlegen – ING

Veranlagungen in Finanzinstrumente bergen neben Chancen auch Risiken und können mit erheblichen Verlusten verbunden sein. Bitte beachten Sie insbesondere das mit Aktien verbundene Kurs-, Bonitäts- und Liquiditätsrisiko, die in unserem Risikohinweis Aktien näher beschrieben werden.

MARKETINGMITTEILUNG: Die vorliegenden Informationen dienen lediglich der unverbindlichen Information von Kunden. Diese Marketingmitteilung stellt weder eine Anlageberatung noch eine Empfehlung zum Kauf oder Verkauf von Wertpapieren dar. Sie berücksichtigt nicht die persönlichen Merkmale des Kunden und kann eine individuelle Beratung und Risikoaufklärung durch einen Berater nicht ersetzen. Es handelt sich weder um ein Angebot oder eine Aufforderung zur Angebotsstellung zum Kauf oder Verkauf der hier erwähnten Aktien noch um ein öffentliches Angebot im Sinne der kapitalmarktrechtlichen Bestimmungen. Es handelt sich hierbei nicht um eine Finanzanalyse. Informationen zur Bankenabwicklung und Gläubigerbeteiligung („Bail-in“) betreffend europäische Bank- und Versicherungsaktien finden Sie unter www.oberbank.at/glaeubigerbeteiligung.

Die Angaben gemäß § 25 Mediengesetz finden Sie unter folgendem Link: https://www.oberbank.at/aktionarsstruktur

Dieser Artikel wurde im April 2024 erstellt.

Fotoquelle: Shutterstock

Fotoquelle: Eric Krügl

Jennifer Wiesinger, MSc

Private Banking & Asset Management

Kontaktieren Sie uns!

Unsere Veranlagungs-Expert:innen stehen Ihnen sehr gerne als kompetente Partner:innen zur Verfügung!